在互联网支付快速崛起的冲击下,银行网点客流量持续减少已成为普遍现象,能深刻感受到线上支付对传统银行业的冲击——网点客流量持续下滑已是行业共识。但银行网点并非“夕阳产业”,其作为连接客户的重要物理触点,仍承载着建立信任、深化服务的核心价值。如何让网点从“交易场所”蜕变为“价值中心”?关键在于围绕客户体验,从生态融合、品牌塑造、数字赋能三个维度重构网点竞争力。

传统网点常困于“被动等客”,而未来的网点应主动嵌入客户的生活场景,构建高频互动的生态圈。

网点的价值在于“获客-留客-存客”,选址需精准锁定目标客群的高频活动区域。例如,民生银行将网点布局于商场入口、地铁枢纽或产业园区,利用自然客流降低获客成本。这类选址不仅贴近客户生活动线,更便于将金融服务无缝融入消费场景。

现代网点需突破传统业务边界,通过灵活的空间设计满足多元化需求。例如,北京西长安街支行将营业大厅设计为可切换的“复合空间”:日常作为业务办理区,活动时则转变为金融沙龙、社区课堂等场景。这种“一厅多用”的模式,既提升空间利用率,又增强客户黏性。

银行可联动周边商户构建本地化服务生态。例如,上海分行推出“畅享魔都卡”,与周边餐饮、商超合作开展消费返利活动,客户在享受优惠的同时,自然增加网点到访频次。此外,社区型网点可尝试“线上团购+线下自提”模式,客户凭积分兑换商品后到网点取货,既便民又能触发二次营销机会。

客户对网点的评价往往来自细微体验。唯有将“以人为中心”的理念渗透到每个触点,才能让品牌深入人心。

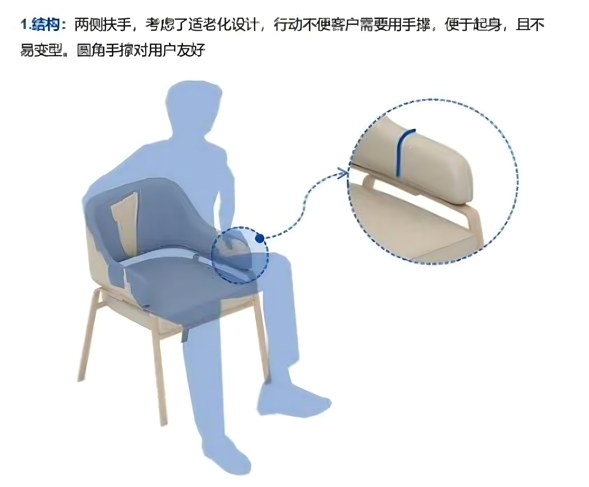

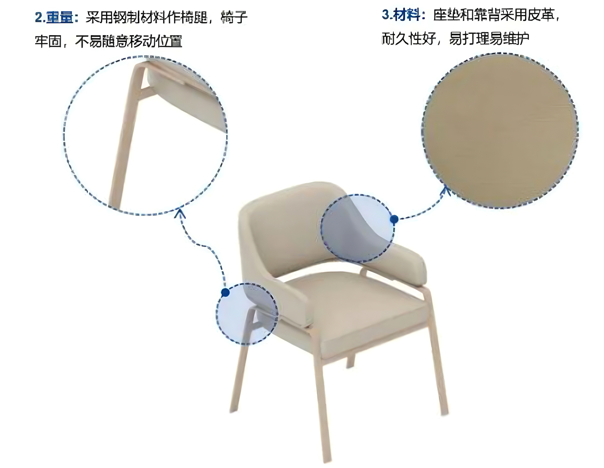

客户进入网点的第一印象至关重要。暖色调灯光、舒适座椅、绿植点缀等设计能瞬间缓解客户的“机构焦虑”。以民生银行为例,其网点采用隐藏式灯带和反射光设计,既保证功能性照明,又营造出温馨松弛的氛围。针对老年客户,座椅特别增加扶手和腰部支撑,兼顾安全与舒适——这些细节背后,是对客户需求的深度洞察。

合理的动线设计如同网点的“血脉”,直接影响服务效率。以下几点可以有效提升网点服务效率:

分区明确:对公柜台与理财区左右分隔,避免人流交叉;

资源可视:将智能设备、VIP服务区设置在显眼位置,减少客户寻找成本;

场景联动:复印机、网银设备邻近对公区域,提升业务办理流畅度。

临街网点的橱窗是绝佳的品牌展示窗口。与其用围栏封闭,不如将其改造为透明化的“信息屏”——在高峰时段点亮灯光,滚动播放最新活动或产品信息。这种“无声营销”既能吸引路过客群,又能强化品牌记忆点。

数字化转型不是堆砌硬件,而是通过技术提升服务的温度与精度。

1. 服务模式革新:从“面对面”到“肩并肩”

传统柜台的“隔窗对话”容易产生距离感。如今,越来越多网点开始采用开放式洽谈桌,员工与客户并肩而坐,像顾问一样提供个性化方案。这种模式打破了传统银行的“权威感”,更易建立信任。

针对核心客群,可通过专属服务区强化品牌认知。例如,民生银行设立“小微金融专区”,用木质背景墙与普通柜台区分,并配置产品展示屏;邮储银行则开辟“三农服务窗口”,专攻农业贷款需求。这种“视觉+功能”的双重差异化,能让客户直观感受到银行的专注领域。

复杂业务常受限于网点员工的专业度。对此,可引入远程专家支持系统——客户在支行即可通过视频连线总行专家,实时获取资产配置建议。这不仅提升了服务深度,更让中小网点具备“轻型智库”的能力。

银行网点的转型,本质是从“业务逻辑”转向“用户逻辑”。无论是生态融合、体验升级还是数字赋能,核心都在于解决客户的实际需求,而非盲目追逐技术潮流。正如苹果零售店以体验重塑行业规则,银行网点亦需通过持续创新,让每一次服务都成为客户选择的理由。未来的竞争中,唯有那些真正懂客户、敢破局的银行,才能将挑战转化为不可替代的竞争优势。