随着互联网金融的快速发展,银行面临的竞争日益激烈,迫使很多银行止住了扩张线下零售网点的迅猛势头,为了适应市场需求和提升服务效率,许多银行开始进行网点布局的优化,从传统的物理网点向数字化布局转型。

想去银行办理业务的陈女士突然发现自己家门口的某银行线下网点“消失”了。无奈之下,陈女士只得前往3公里之外的银行网点办理业务。

类似的变化正在悄然发生。探访多家银行网点后发现,曾经密集的城市银行网点近几年开始低调缩减。与此同时,注入数字化、智能化血液的智能数字化银行网点不断涌现。加与减之间,银行服务也随之经历了一场蝶变。银行网点缩减背后的原因是什么?其价值重塑正呈现哪些变化?网点转型之路该怎么走?

网点“消失”探原因

作为拓客的一线阵地,银行网点近几年呈现出缩减态势。根据国家金融监督管理总局的数据,截至12月13日,今年年内1497家商业银行网点获监管部门发证,同时2422家商业银行网点退出。2022年,银行退出的网点约为2300多家。

对于银行缩减物理网点背后的原因,银行业相关人士表示银行物理网点的关停并非易事,关停背后的原因很多。网点的关停往往是多重因素综合的结果,一方面是节约成本,最主要的还是需求缩减、经营效益不佳。比如有些银行网点附近可能发生客群的搬迁或其他原因造成客群质量下降,便会直接影响到网点的经营效益。如今,手机银行已经覆盖了大部分的业务办理,再去扩张网点是否能够带来应有的收益,值得进一步考量。

目前银行网点的成本构成主要包括场地购置或租用成本、人员成本、运维成本等,其中占比较大的是银行网点租金成本。某城商行支行行长表示:不同城市、不同地段的银行网点租金差异比较大,以其所在网点为例,该网点位于华东地区某省会城市较为核心的地段,一年的租金大概是130万元左右。

银行通过增加网点,实现规模扩张,提升市场份额。但同时,网点是银行成本最昂贵、管理最困难、风险最集中的服务渠道。遍布全国的众多银行网点,如果分布科学合理,功能充分发挥,能够满足客户需求,那么网点就是良好的营销网络、交易平台和服务场所。反之,网点就会成为银行巨大的包袱和负担。银行网点成本需要实际产出覆盖,随着银行数字化程度持续加深,电子渠道已经覆盖大部分业务。因此,收缩营业网点,减少租金、人员支出等运营成本便成为各大行常见操作。

根据IDC发布的《中国银行业数字化五大趋势》报告,目前银行业平均电子渠道分流率高达97%,意味着九成以上的银行业务都可以通过手机等移动终端完成。

随着手机银行等移动终端的普及率不断提高,越来越多的客户选择通过银行App等线上金融服务来满足自己的金融需求。然而,与此同时,大量的线下银行网点却面临着“高成本维持、客流量减少”的困境。为了应对这一挑战,越来越多的银行网点选择“瘦身”,以降低运营成本并提高效率。同时,这些银行也在积极推动网点业务的数智化转型,以更好地适应市场需求和客户的需求变化。

其实,银行网点裁撤并非易事。当地支行是否关停由分行统筹决策,如关停还需要经过监管部门审批。2020年11月份,工商银行克拉玛依阳光支行终止营业的申请未能获监管部门通过。直到2023年6月份,国家金融监督管理总局新疆监管局才发布同意该支行终止营业的通知。从上述监管方审核情况来看,经过近3年才同意非必要网点的裁撤,体现了监管审慎原则。

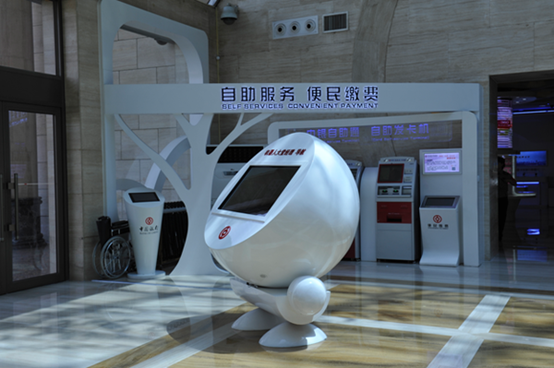

网点破局探“智慧”

在传统银行物理网点逐渐消失的背景下,人力更少、设备更智能、业务办理效率更高的新形态智慧网点正如雨后春笋般涌现。走进这些智慧网点,你会被眼前的科技感和时尚感所吸引。智能设备和互动电子显示屏的运用,使得业务办理过程更加便捷高效。同时,大厅还增设了5G智能体验和生活馆,为顾客提供更加全面的金融服务和生活体验。与传统银行网点相比,智慧网点的人力配置更少,但通过智慧柜台等先进设备,业务办理效率更高,实现了全程无纸化办理。这种新形态的智慧网点不仅提升了银行业务办理的效率,也为客户提供了更加便捷、高效、智能化的金融服务体验。

目前银行网点服务也在“转思路”,而这种趋势在诸多银行年报中已有体现。比如农业银行在2022年年报中表示,进一步下沉服务网络,将65%新迁建网点布局到县域、城乡结合部和乡镇。持续开展“送金融服务下乡”活动,延伸金融服务触角,全年开展流动服务16.1万余次。工商银行表示,积极推进网点布局优化调整,全年新建、迁建网点587家。

数字化浪潮的冲击下,银行实体网点的收缩趋势肉眼可见。但这并不意味着银行业务的收缩,而是银行服务线上化、智能化引发客户消费习惯改变的必然结果。

未来银行网点将一改过去粗放式扩张的营业模式,在科技赋能下向客户提供更加精细化、有针对性的特色服务,维持营收的商业可持续性。针对愈加年轻化的客户群体,将提升业务自助处理的便利度,并通过智能手段增强客户使用体验,精准识别需求并满足需求。针对面临‘科技壁垒’‘数字鸿沟’的老龄化群体,要增强业务的适老化改造,强化智能沟通与引导能力,最大化满足老年群体的银行业务需要。应该对网点、ATM机具进行准确定位、合理规划,并加快推进线上线下的融合、联动,推动服务渠道协同和资源整合,激发网点、ATM机具发挥出线上渠道所难以具备的功能,提高辐射能力和服务张力,与线上渠道一起为客户提供任何时间、任何地点、任何方式的服务。